私は両親から株式投資を教わり、20年以上前から株式投資を続けています。

自分で投資先の企業を選び、配当をもらったり株主優待を楽しむことが大好きです。

けれど残念なことに、私には株式投資で大きな利益を出すという《才能》がないことに最近気づきました(笑)

なぜなら、私はリーマンショック前から投資を始め、大きな上昇相場であるアベノミクス相場と今のコロナ相場でほとんど売却益を得られていないからです。

買えば誰でも儲けられたであろう2回の大きな上昇気流にまったく乗ることができず、両方ただ見てただけ(爆)

リーマンショックという過去最大級の下げ相場でモロに打撃を食らったことが、完全にトラウマになっています。

トラウマの件については、また別記事にまとめたいと思います。

今日は、そんな自分の投資経験をちゃんと見つめた上で、これから投資に回していくお金の割り振り方を見直したことと「専業主婦にiDeCoは無駄?」の疑問について、私なりの考えを書いてみたいと思います。

今までの投資は日本株一択だった

私の今までの投資は、ほぼ日本個別株一択でした。

若い頃は好奇心旺盛で、自分が気になった投資商品である

✔さわかみ投信の積立

✔純金積立

✔外貨預金

これらに投資したことがあります。

けれど、今も続けているものはひとつもありません。

やっぱり私は「日本株」への投資が大好きなんです。

そんな私が秋山哲さんの著書『お金からの解放宣言』に出会い、約2年前から世界経済への投資を始めました。

世界的に見たら、株価はGDPの成長と共に、今も伸び続けています。

本の中で説明されていた経済の成長を表すGDP成長率の公式はコチラ↓

GDP成長率=労働参加人口の増加率+生産性の向上率

カンタンに説明すると、世界人口が増え続けること+生産性の向上(人間が持つ「もっと世の中をよくしたい」という思いが今後もなくならないこと)を信じることができれば、世界経済はこれからも成長し続けるということです♪

日本の人口は減り続けているけれど、世界人口は今も増え続けている。

そして今後2~30年はこのまま増え続けるであろうことが、国連によって予測されていると本には書かれていました。

世界人口の増加と、生産性の向上(人間の成長欲求)を信じるとするならば、GDPとともに世界の株式(世界経済)はこれからも成長し続ける。

秋山さんのその言葉に私は激しく共感しました。

けれど世界経済への投資を始めた当時の私は、まだ自分が大好きな《日本株投資》への未練が捨てきれなかったんですよね。

できれば限りある投資資金は、日本株投資に回したかったんです。

そのため世界経済への投資金額は、それほど多くはありませんでした。

自分は投資が下手と気づき世界経済への投資にシフト

私は株式投資初心者の方、これから株式投資を始めようと考えている方に向けて「LINE証券日記」というカテゴリーで、私なりの投資の楽しみ方をこのブログで発信しています。

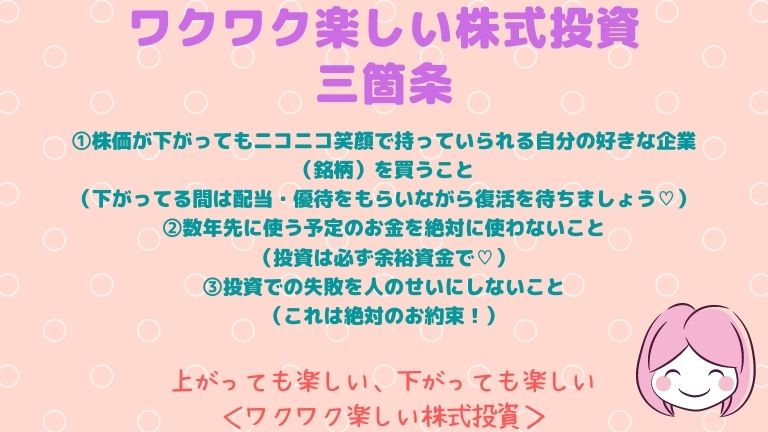

私の投資のモットーは、たとえ株価が下がってもニコニコ持ち続けることができる自分の好きな会社の株を買う《ワクワク楽しい株式投資》です。

これは、私がリーマンショック時に受けた心理的負担や経験から導き出した、個人的な経験則のようなものです。

今もこの考え方に大きく変わりはありません。

けれど、私の今までの投資経験の中で過去一番大きな上昇を、いま私は体験しています。

そこでは当然新たな学びを得ますし、全てが今まで通りとはいきません。

ハッキリ言って現状は「もう全然意味わかんねー」と言った状況です(笑)

でも唯一ハッキリしたのが、上にも書いた

「誰でも儲かる上昇相場で、私はほとんど利益を出せていない」

という事実です♪

それを私は《リーマンショックのトラウマ》だと感じているのですが、つまりが今のままでは「私は投資が下手♪」ということなんです。

とは言っても、私はリーマンショックで投資資金を半分以下に減らしながらも投資の世界から逃げ出さず、今も楽しく株式投資を続けているのも事実。

投資下手ではあるけれど、けして《負け》ではありません。

私はいままで「大儲け」には縁がありませんでしたが、株式投資に支えられ確実に資産を増やし、夫40代で住宅ローン完済を叶えています。

「年収500万円台でも40代で住宅ローンを完済できた!」 そんな我が家を支えてくれたのは、株主優待の存在でした。これがなかったら、返済のための「節約」がとても苦しいことになっていたことで[…]

ただ今回の株価大幅上昇での投資結果をふまえ、将来の為の《資産形成》に積極的に世界経済への投資を行っていくことを決めました。

今後の投資資金はiDeCoで世界経済へ

iDeCoとは、

所得控除と運用益非課税の優遇が受けられる

国が国民の《資産形成》を応援するために打ち出した、超お得な制度です。

【個人型確定拠出年金】ともいわれています。

確定拠出年金とは

確定拠出年金とは、支払う掛け金(拠出額)が確定している年金で、将来受け取る年金額は運用成果によって変動することが特徴です。

掛け金を毎月積み立て、自分の責任で運用の指図を行う私的年金制度で、企業型(DC)と個人型(iDeCo)の2種類があります。

どちらも掛け金の全額が所得控除され、通常は約20%かかる運用益に対する税金が非課税となる優遇制度になります。

企業型(DC)は退職金制度の代わりとして企業が導入している制度で、掛け金は企業が負担します。

そのため企業型は会社に制度が導入されていないと加入することはできません。

この企業型確定拠出年金(DC)が導入されていない会社員、自営業者、主婦 等々、誰もが確定拠出年金の税金優遇制度を活用し、将来のための資産形成に役立ててもらおうと作られたのが個人型確定拠出年金(iDeCo)になります。

この他に国が準備してくれた投資の税金面で優遇された制度が、

🌼一般NISA

🌼つみたてNISA

🌼ジュニアNISA

になるわけですが、我が家は家族4人ですでにこのNISA口座は使い倒しています。

※一般NISAとつみたてNISAはどちらかしか選べません。

さらに夫の会社は企業型確定拠出年金を導入しており、マッチング拠出枠もすでに上限額いっぱいに利用しています。

マッチング拠出とは

企業が拠出してくれる掛け金に加え、自分自身の負担で拠出額を増やすことができる制度です。

そのため所得控除を受けられるiDeCo口座を、夫は持つことができません。

扶養内主婦である私はiDeCoの最大の特典である所得控除を受けることができませんが、運用益非課税の優遇は受けることが可能です。

iDeCoはNISAとは違い、口座管理に手数料がかかりますので少額で気軽に利用する気にはなれず、今まで私の枠を使うことはあまり考えていませんでした。

けれど今回、今後の投資資金から積極的に世界経済への投資を決めたことから、SBI証券のiDeCo口座を開設し、主婦枠上限の月々23000円で申し込みを完了しました。

【iDeCoとNISA】どっちから使えばいい?

iDeCoとNISAについて詳しく教えてくれるサイトは山ほど存在しますので、このふたつの制度の詳細は省かせていただきますね!

今日は簡単にふたつの制度の違いについて説明していきたいと思います。

まずは、株式投資をしたいなら《一般NISA》一択、投資信託積立での投資をしたいなら《iDeCo》か《つみたてNISA》が基本と覚えておいてください。

カンタンに説明するとふたつの制度の違いは、

●iDeCoは所得控除&運用益非課税がある、NISAは運用益非課税のみ

●iDeCoは60歳まで引き出せない、NISAは引き出し自由(ジュニアNISAは別)

●iDeCoは最低投資金額が5000円~、NISAは100円からできるところもあり

●iDeCoは管理手数料がかかる、NISAは管理手数料無料

私の把握している範囲でですが、カンタンに違いを説明するとこんな感じかと思います。

NISAは手数料無料で、最低投資金額の設定もないことから始めるハードルがかなり低いです。

けれど、現在働いていて所得税を払っている方が一番に優先して加入すべきは、やはり所得控除のあるiDeCoです。

●独身の場合

●夫婦共働き家庭

●専業主婦(扶養内主婦)家庭

●我が家の場合

に分けて、私の考える優先順位を書いてみたいと思います♪

基本的に《家族》で制度を使い倒すということを念頭に置いています。

独身の場合

勤務先企業で《企業型確定拠出年金》が導入されていない場合は、まずはiDeCo優先です。

そして企業型確定拠出年金にマッチング拠出が導入されていれば、まずそこにお金を優先的に回していきます。

その後は投資商品の好み(個別株or投信積立)によって、一般NISAかつみたてNISAを選んでいきます。

①企業型(DC)or個人型(iDeCo)を積立額上限まで使う

②企業型の場合は、会社負担の拠出に加え上限額までマッチング拠出枠を活用

③一般NISAorつみたてNISA

共働き夫婦家庭

夫婦共働きの場合は、投資資金に余力があるのならまずは夫婦共に企業型確定拠出年金 or iDeCoに加入。

その次は投資商品の好み(個別株or投信積立)によって、一般NISAかつみたてNISAを選んでいきます。

①企業型(DC)or個人型(iDeCo)を積立額上限まで使う(夫婦共に)

②企業型の場合は、会社負担の拠出に加え上限額までマッチング拠出枠を活用(夫婦共に)

③一般NISAorつみたてNISA

専業主婦(扶養内主婦)家庭

我が家のように、扶養内主婦で妻がiDeCoの所得控除の恩恵が受けられない場合は……。

まず夫の確定拠出年金制度を使った上で、次はNISAが手数料もかからず少ない金額でも気軽に始められるのでオススメです。

iDeCoは主婦も入れますが、上にも書いたとおり60歳まで引き出せないというデメリットがあります。

所得控除の恩恵が受けられないのなら、私ならまずはNISAを選びます。

①夫の企業型(DC)or個人型(iDeCo)を積立額上限まで使う

②夫が企業型の場合はマッチング拠出枠を活用

③一般NISAorつみたてNISA

④妻iDeCo

我が家の場合

あくまで私の知識内でのことですが「NISAとiDeCoどっちを使う?」の問いに対する優先順位を考えてみました。

けれど我が家の場合は違います(笑)

我が家は夫婦ともに大の株式投資好きです。

優先すべき夫のマッチング拠出よりも、株式投資に使うNISAが最優先でした。

「所得控除のお得を受けるよりも《株式投資》がやりたいの!」

という……、私と同じ株LOVE♡な方は、iDeCoをすっ飛ばして一般NISAに行くのもありですね!

投資に回せる資金には限りがありますから♪

好みによって自由に選べるように用意されているのが、iDeCoとNISAという超お得な制度なんです。

我が家の場合を例にとると優先順位は、

①夫婦で一般NISA

②こども名義のジュニアNISA

③夫の企業型確定拠出年金マッチング拠出

④妻のiDeCo

となりました。

一般的な正解よりも、自分のワクワクを優先してもOKだと思っています。

夫婦で楽しむ株式投資をまず優先し、その後毎月の投資資金を確保しマッチング拠出を始め、ようやくいま④番目の妻iDeCoを開設したことで税金優遇制度コンプリートとなりました。

通常、投資で利益を得た場合は約20%の税金がかかります。

10万円の利益で2万円の税金がかかります。

利益100万円なら20万円です。

iDeCoもNISAも毎年の投資額に上限設定があるものの、これが非課税になるというのは本当に超お得で国民みんなでありがたく使わせてもうらうべき制度です。

銀行に貯金しているだけではなかなか増えない時代ですから、ぜひこれらの超お得制度を活用し、あなたの資産形成に役立ててくださいね。

選択商品は全世界株式インデックス100%

我が家は家族4人のNISA口座は、すべて「日本株」への投資に利用しています。

今回申し込みした私名義のSBI証券iDeCoでは、上でご紹介した『お金からの解放宣言』の著者、秋山哲さんの新著『20年で元本300倍 お金が集まる5つの原則』でおススメされていた、

eMAXIS Slim 全世界株式(除く日本)

を、運用割合100%で選んで申込しました。

運用割合とは

確定拠出年金では用意された投資商品の中から、それぞれの投資商品を毎月どれだけ買い付けするのか、拠出額から運用する割合を最初に決めて投資の指図をします。

合計100%になるように、定期預金30%、Aファンド30%、Bファンド40%といった具合です。

例)拠出額2万円の場合、上の割合を当てはめると……

定期預金6000円、Aファンド6000円、Bファンド8000円が毎月積立されます。

もちろん、途中で運用商品を変更したり、割合を変更することも可能です。

iDeCoの投資対象商品は証券会社によって異なります。

私がもうひとつiDeCo口座開設を検討した楽天証券iDeCoでは「eMAXIS Slim 全世界株式(除く日本)」の取り扱いはありませんでした。

楽天証券iDeCoでは世界経済への投資商品として「楽天・全世界株式インデックスファンド」が用意されていましたが、「eMAXIS Slim 全世界株式(除く日本)」と比べ運用コストが少し高く、またファンドの投資先に《日本》が含まれています。

eMAXIS Slim 全世界株式にも、日本を含む「eMAXIS Slim 全世界株式(オールカントリー)」と、そこから日本を除いた「eMAXIS Slim 全世界株式(除く日本)」があります。

秋山さんの本では、

eMAXIS Slim 全世界株式(除く日本)

が推奨されています。

私の場合は特に「日本株」でのリスクは個人で充分にとっているため、(除く日本)を買っていきたいと思ったため、SBI証券でiDeCo口座を開設しました。

私たちは日本に住んでいるだけで少なからず日本経済に対するリスクを背負っていると思いますし、少子高齢化が危惧される日本を除く《世界経済》に積極的に投資しておくというのは、分散投資の面で重要であると私も思っています。

けれど夫の会社の企業型確定拠出年金の中には、選択肢として世界経済への投資商品は

DC世界経済インデックスファンド

の一択しかなく選べませんので、そちらはこの商品で運用割合100%で積立しています。

これ1本で全世界に分散投資ができるので、あえて《新興国ファンド》など更なるリスクを取っていくこだわりがあったり、「掛け金すべてを積極投資に回すのが怖い」という理由がなければ、運用割合100%で世界経済への投資をしていく方針で問題ないかと思っています。

まとめ【専業主婦にiDeCoは無駄?】

🎀今までの投資は日本株一択だった

⇒私の今までの投資先は、ほぼ日本株一択でした

🎀自分は投資が下手と気づき世界経済への投資にシフト

⇒コロナ相場で気づきを得て、今後の投資資金は積極的に世界経済への投資にシフトを決めた話

⇒もちろん日本株投資もこのまま楽しみ続けます♡

🎀今後の投資資金はiDeCoで世界経済へ

⇒投信積み立てを万単位で増やすため、扶養内主婦でもiDeCoを開設♬

🎀【iDeCoとNISA】どっちから使えばいい?

⇒iDeCoとNISAの違い(両方とも好みによって自由に選べる超お得な制度です)

⇒課税対象の人はまずは企業型確定拠出年金 or iDeCoが優先

🎀選択商品は全世界株式インデックス100%

⇒投資先にこだわりがなければ、全世界株式インデックス100%でOKと思う

今日は、私が自分の投資人生を振り返り、今までほぼ日本株一択だった投資スタイルから世界経済への投資にも大きく投資比率を上げていくと決めた話しを書かせていただきました。

そして最後にもう一点。

「専業主婦(扶養内主婦)に《iDeCo》は無駄」

といった意見を、たまに見かけることがあります。

もともと所得税を支払っていない専業主婦は、たしかにiDeCoで所得控除の恩恵は得られません。

けれど、運用益非課税の優遇はばっちり受けられます。

ただiDeCoには、リスクをほとんど取らない定期預金や保険商品なんかも選択肢に含まれます。

所得控除が受けられる会社員にとっては「定期預金を選んでも所得控除分がお得だよ!」とも言われていましたが、

リスクを取らない商品=あまり殖えない商品

であるため、その場合は運用益非課税の恩恵は、ほとんど受けられないことになります。

それなのにiDeCoは口座開設時に手数料がかかるし、口座管理手数料もかかるというデメリットがある。

さらに60歳まで引き出せないということも、使い道の自由を奪われる大きなデメリットです。

所得控除の優遇を受けられない専業主婦が《iDeCo》で利益がほとんど出ない商品を選んでいては、たしかに「専業主婦にiDeCoは無駄」が当てはまります。

むしろ定期預金利息よりも高い手数料分が損してしまいますね。

けれど、ある程度の金額の拠出と選ぶ商品によっては、所得控除の優遇が得られない主婦であっても、手数料を払いながら十分にその恩恵を受けられると思っています。

とは言っても、上に書いたように国が準備した優遇制度の中での優先順位を考えていくことは必要です。

我が家は「夫婦の投資の好み」と「投資に回せる限られたお金」を、しっかりと考えた上で優先順位を決めて、今までもそれぞれの税金優遇制度を活用してきました。

国がせっかく作ってくれた超お得制度を……

●国の責任逃れ

●老後の生活に対する責任を国民に押し付けている

と、悪く考えて無視していては本当にもったいない話です。

投資が一般的に浸透しているアメリカでは、多くの《普通の人》が投資信託のコツコツ積み立てで老後資産を確保しています。

ぜひ無理のない範囲でお得な制度を活用し、あなたのこれからの資産形成に役立ててくださいね。

最後までお読みいただき、ありがとうございました。

私は株式投資が大好きです。自分で投資先(企業)を選ぶ「個別株投資」が大好きな私にとって、正直投資信託というものは面白くないもの(笑)けれど今までに二人だけ、そんな私を投資信託の積み立て(ほったらかし投資)に踏み切らせた方がい[…]

↑コチラの記事で、楽天ポイントを使う世界経済への投資をおススメしています。

ただし、楽天iDeCoに楽天ポイントを使うことはできません。NISAでは楽天ポイントを使った投資が可能です♪